氧化铝:等待库存拐点

- 体育

- 2024-12-03 19:00:11

- 454

来源:紫金天风期货研究所

【20241203】氧化铝周报:等待库存拐点

观点小结

核心观点:中性 目前氧化铝基本面上仍有上游铝土矿供应扰动和下游电解铝刚需补库两大因素支撑,但接下来随着下游补库到位和陆续检修,预计氧化铝短期高位震荡。

月差:偏多 上周月差为347元/吨,较前一周扩大128元/吨。

冶炼利润:中性 上周氧化铝加权平均利润为2473元/吨,较前一周增加24元/吨。

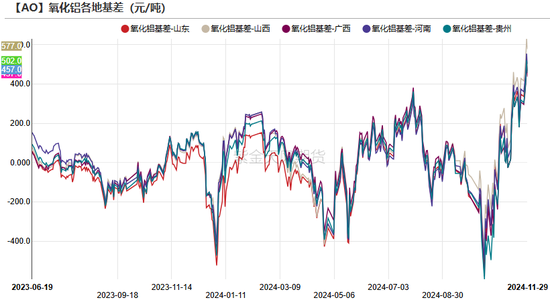

现货升贴水:偏多 SMM氧化铝指数升贴水:现货升水502元/吨,较前一周走阔132元/吨。

氧化铝需求量:偏空 上周电解铝周度产量为83.22万吨,环比减少0.14万吨或0.17%。考虑氧化铝价格已使电解铝厂处于现金成本亏损状态,叠加当前采暖季来临的季节性环保政策,部分电解铝厂已开始技改检修。因此,我们预计接下来电解铝产量或有承压。

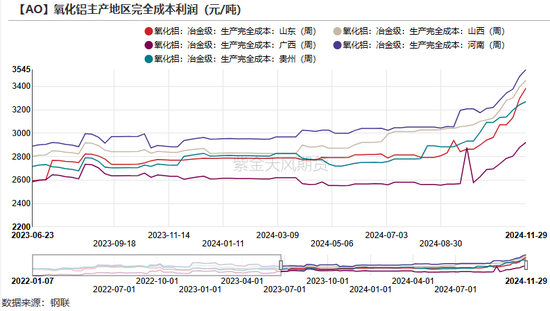

山东氧化铝利润:偏空 上周山东地区氧化铝利润为2300元/吨,较前一周回落41元/吨。

山西氧化铝利润:偏多 上周山西地区氧化铝利润为2329元/吨,较前一周增加11元/吨。

河南氧化铝利润:偏多 上周河南地区的氧化铝利润为2161元/吨,较前一周减少6元/吨。

广西氧化铝利润:偏多 广西地区氧化铝利润为2752元/吨,较前一周增加17元/吨。

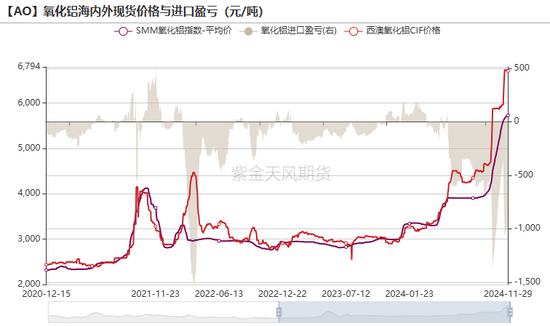

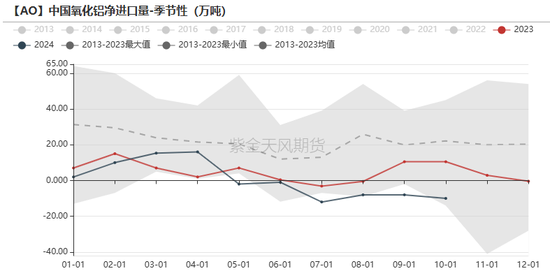

氧化铝进口盈亏:偏空 上周氧化铝进口盈利为-1009.73元/吨,进口窗口持续关闭。

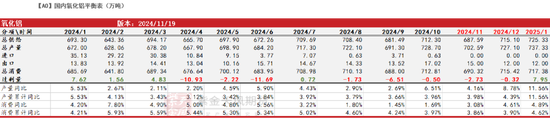

平衡表与展望

上周总结:短期内氧化铝高位震荡为主。供给端来看,北方地区仍然因重污染限产、雨雪天气运输受阻等客观原因无法满产,南方地区贵州环保检查结束,清镇露天矿山恢复生产,有望缓解当地矿石紧缺的局面。需求端来看,氧化铝-电解铝运行产能比值已突破2.04,当前主要是应对电解铝厂冬储的刚性需求;考虑到氧化铝价格已运行到电解铝现金成本亏损线,以及采暖季下的环保政策,部分下游企业开始实施检修减产计划。同时,氧化铝现货报价涨幅趋于收敛,库存去化放缓。因此,短期内,氧化铝保持高位震荡。

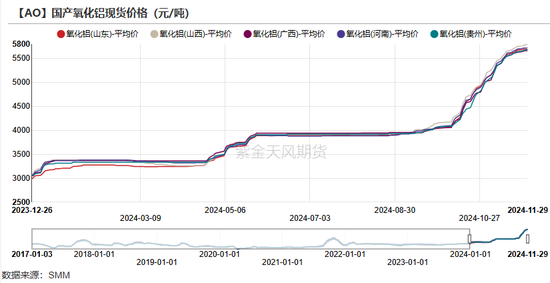

氧化铝现货价格坚挺

氧化铝现货价格涨幅趋于收敛

现货价格方面,上周国内氧化铝现货价格小幅上行,SMM氧化铝指数均价为5725元/吨,上涨0.60%。具体而言,山东地区价格上涨至5690元/吨,山西地区上涨至58800元/吨,广西地区价格上涨至5660元/吨,河南地区价格上涨至5725元/吨,贵州地区价格上涨至5680元/吨。各省现货涨幅已经逐步收敛。

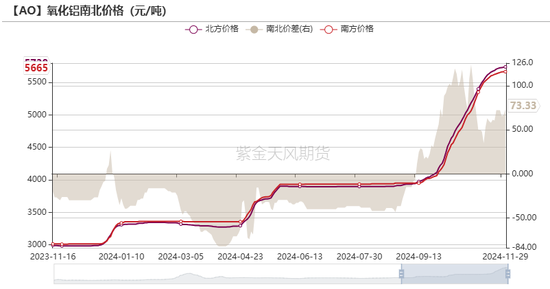

南北价差方面,上周南北价格进一步扩大。具体而言,南方地区的氧化铝现货加权平均价格上升至5665元/吨,进一步低于北方地区的5738元/吨,当前南北价差已达到73元/吨。西北地区电解铝厂冬季补库仍未达到预期,南北价差或将持续扩大。

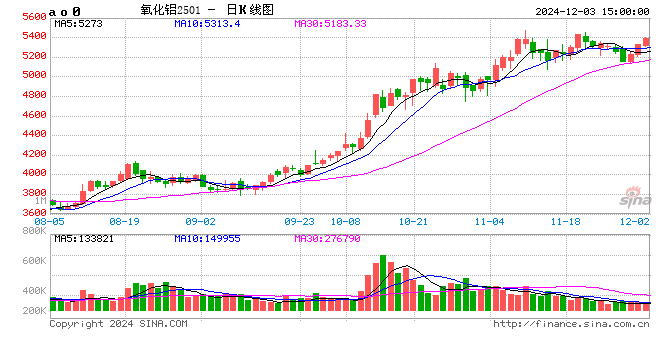

氧化铝期货价格稳定,基差小幅走阔

期货价格方面,上周氧化铝期货价格震荡下跌。具体而言,氧化铝主力合约在上周一开盘于5300元/吨,在上周五收盘于5223元/吨,周内跌幅为1.45%,波幅为1.62%;周内最高点为5358元/吨,最低点为5138元/吨。

基差方面,由于上周氧化铝现货价格延续上行走势,因此上周氧化铝主产区各地现货基差小幅走阔。

氧化铝利润高位运行

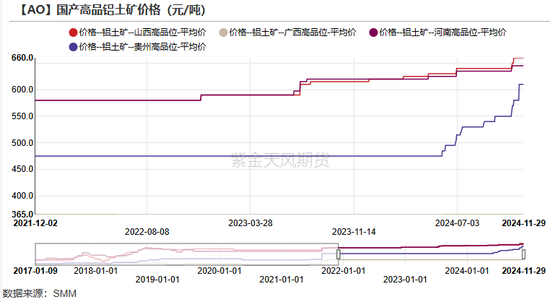

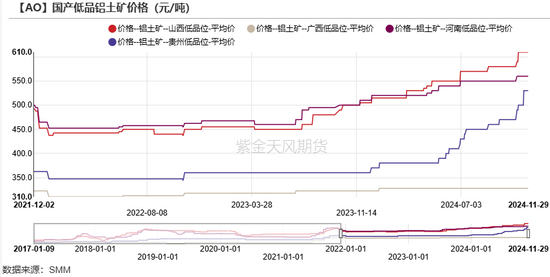

国产矿石价格高位持稳

国产铝土矿方面,目前山西、河南地区国产铝土矿仍处于偏紧的态势并处于高位运行,但各省铝土矿价格上周暂未变动。具体而言:

低品矿方面,山西地区低品矿石为610元/吨,河南地区低品矿石为560元/吨,广西地区低品矿石为327.5元/吨,贵州地区低品矿石为530元/吨,四省均较上周持平。

高品矿方面,山西地区低品矿石为660元/吨,河南地区低品矿石为645元/吨,广西地区低品矿石为365元/吨,贵州地区低品矿石为610元/吨,四省均较上周持平。

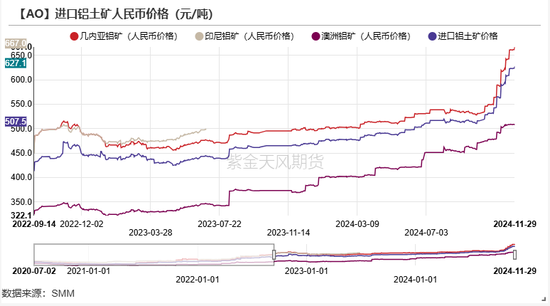

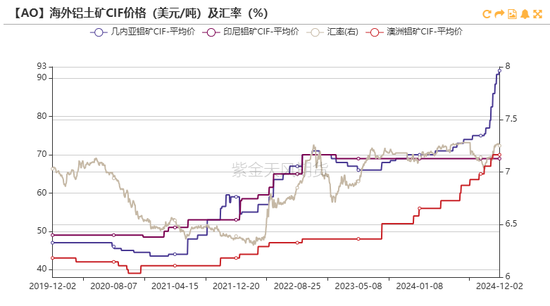

海外矿石价格继续上涨

进口铝土矿方面,截止上周五,几内亚进口矿石价格为92美元/吨,较前一周上涨1美元/吨,澳大利亚进口矿石价格为70美元/吨,较前一周持平。

结合汇率小幅波动,几内亚进口铝土矿折算人民币价格为668.84元/吨,澳大利亚进口铝土矿折算人民币价格为508.9元/吨。

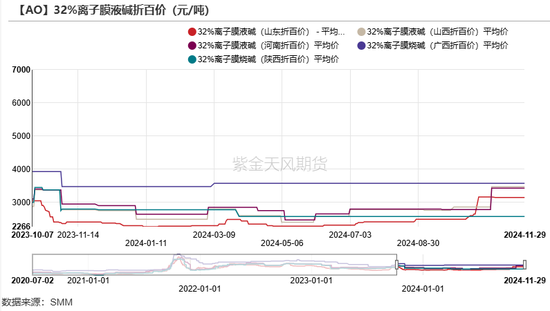

液碱&动力煤价格稳定

液碱价格方面,上周氧化铝五大主产地区的折百价均无变动。

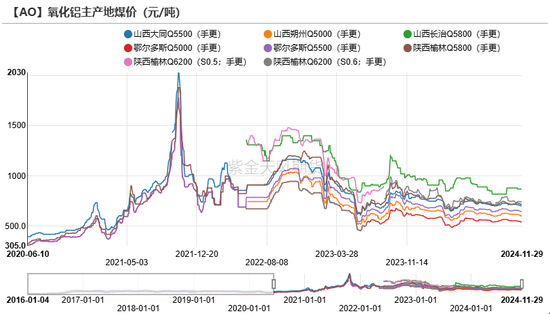

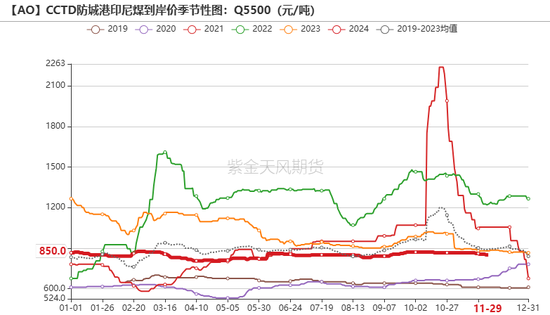

动力煤价格方面,上周动力煤价格波动较小。具体而言,防城港印尼煤价为855元/吨,较前一周回落5元/吨;陕西榆林Q5800下降6元/吨至720元/吨,山西大同Q5500回落2元/吨至706元/吨,鄂尔多斯Q5500下降7元/吨至657元/吨647元/吨。

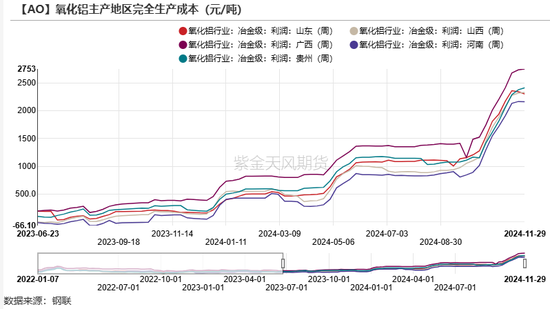

氧化铝成本因矿价上涨而抬升

生产成本方面,上周其他原料成本暂无较大变动,但因矿石价格小幅上行,因此氧化铝的五大主产地区成本重心上移25-100元/吨。

利润方面,由于氧化铝现货价格涨幅收敛,各产地氧化铝利润上周仅微幅上行,个别地区回落。具体而言,山东地区氧化铝利润为2300元/吨,较前一周回落41元/吨,贵州地区利润为2415元/吨,较前一周回落6元/吨,主要原因是进口矿石价格上涨;山西地区利润为2329元/吨,广西地区为2752元/吨,河南地区为2161元/吨, 三省利润均较前一周上升。

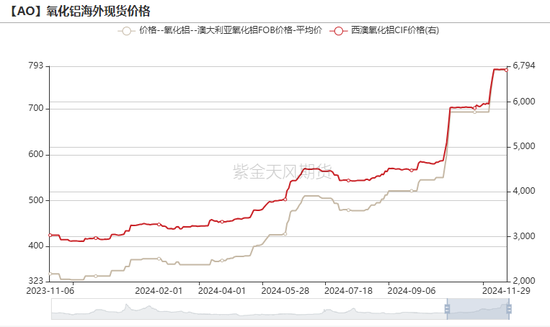

海外进口窗口持续关闭

进口窗口持续关闭

进口成本方面,截止上周五,西澳FOB氧化铝价格为785美元/吨,较前一周持平。结合汇率小幅波动,西澳氧化铝进口至我国北方港口成本折合人民币为6726.02元/吨。

截止上周五,氧化铝进口盈亏为-985.93元/吨,进口窗口仍然处于关闭状态。

进口需求方面,海外氧化铝需求紧张推动其价格高筑,国产氧化铝连续6个月维持净出口。

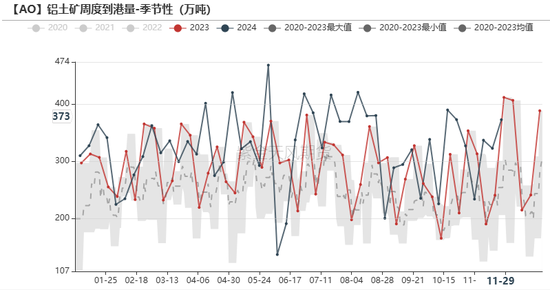

进口矿石支撑供给端

海外进口矿石弥补缺口

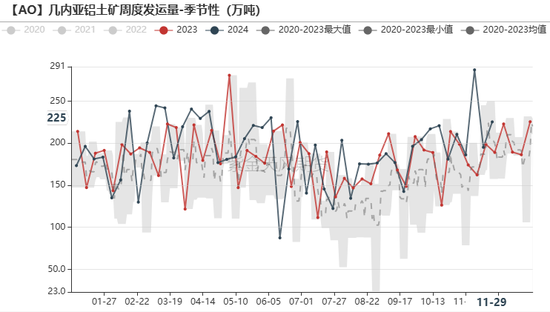

几内亚发运量方面,上周几内亚铝土矿出港总量为225.37万吨,较前一周增加了30.26万吨。随着前两个月的雨季结束,几内亚矿石周度发运量也达到了近5年来的峰值。

铝土矿到港量方面,上周国内港口到港铝土矿共计372.87万吨,较前一周增加了50.27万吨,其中主要港口到港量为299.18万吨,较前一周增加16.06万吨。国产氧化铝的矿石紧缺问题正在通过补充进口矿石来缓解。

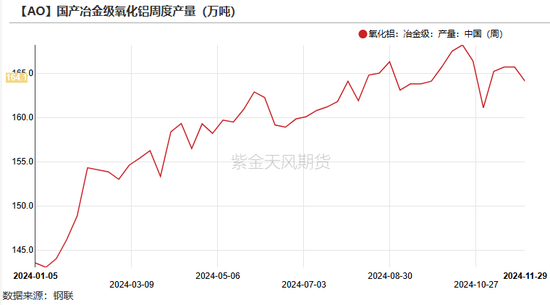

北方地区产量小幅下滑

周度产量方面,上周氧化铝产量为164.1万吨,较前一周减产1.6万吨或0.97%。产量变动来自于山东、河南两地减产。山东氧化铝企业从11月25日开始检修,期间日产减少2500吨,预计周期15天。接下来,北方地区持续因重污染天气和环保政策而开工受限,短期内供给端承压。反观南方地区,随着贵州环保检查结束,自9月开始停产的清镇露天矿山于上周恢复生产,目前对产能暂无影响,我们预计随着矿山的复产,后期当地矿产压力会得到有效缓解。

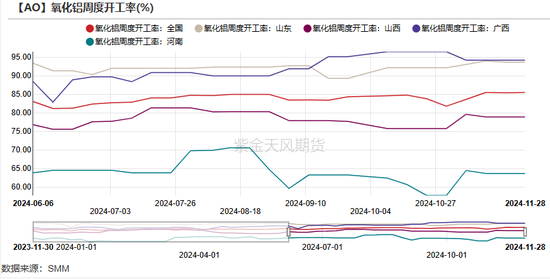

周度开工率方面,上周氧化铝全国开工率环比下降0.83%至85.02%。具体而言,山东地区开工率下滑1.15%至81.48%;山西地区开工率为83.43%,较前一周无变动;广西地区开工率仍为94.58%,较前一周无变动;河南地区开工率下降4.33%至94.01%。

下游需求持稳

电解铝产量高位持稳,预计短期承压

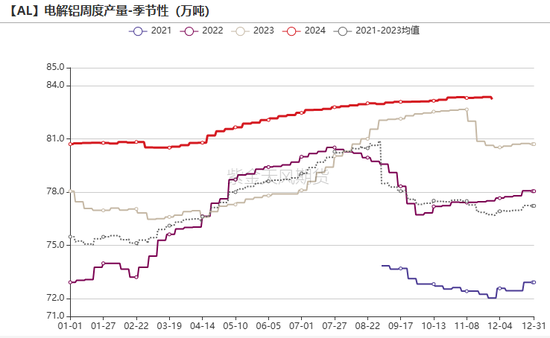

电解铝产量方面,上周电解铝周度产量为83.22万吨,环比减少0.14万吨或0.17%。9月以来,电解铝周度产量稳定在83万吨以上,相应地,对氧化铝的需求也同样处于历史同期高位。

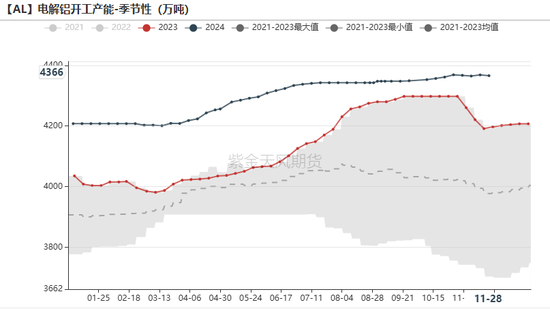

运行产能方面,上周电解铝运行产能约为4365.9万吨,较前一周减少2.5万吨或0.06%。

随着氧化铝价格攀升导致电解铝厂接连跌破完全成本和现金成本盈亏线,叠加当前采暖季来临的季节性环保政策,部分电解铝厂已开始技改检修,我们预计接下来电解铝产量或有承压。

西北雨雪天气持续消化库存

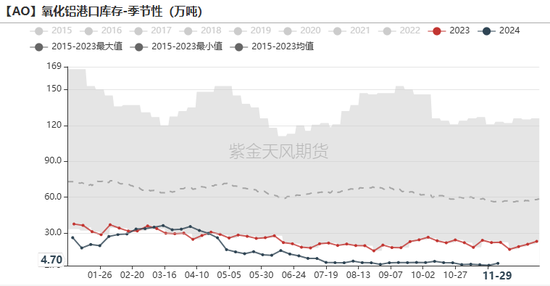

库存去化放缓,交割库转移

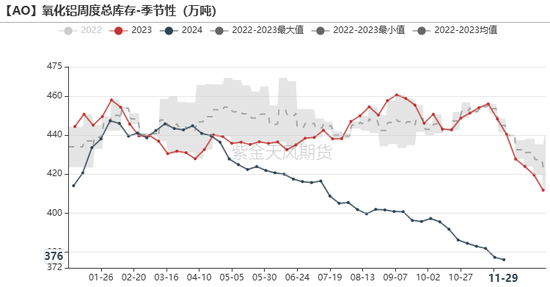

截止上周五,氧化铝总库存(即厂内、在途、原料、港口库存总和)为376.2万吨,较前一周减少1.2万吨,总库存实现连续第8周去化。

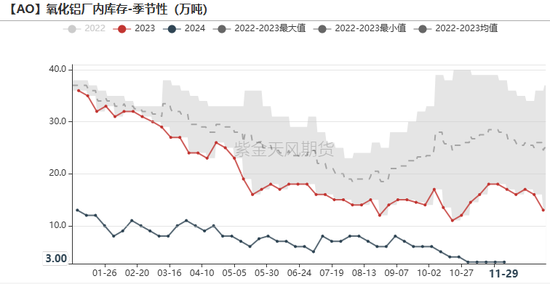

具体来看,氧化铝厂内库存仍为3万吨,处于历史低位,且连续四周未发生变动。

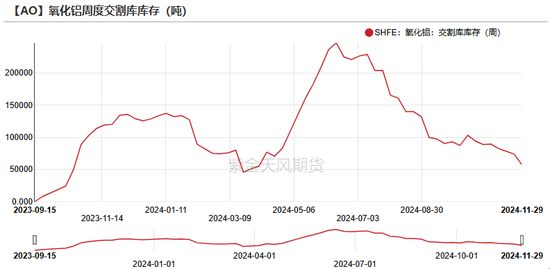

交割库库存为5.75万吨,较前一周减少1.65万吨,主要是部分氧化铝厂因长单执行不顺畅,被迫通过外购现货来补充交付量,因此,部分交割库库存转移至下游铝厂。

铝厂未能有效补库,下游仍然具备刚需

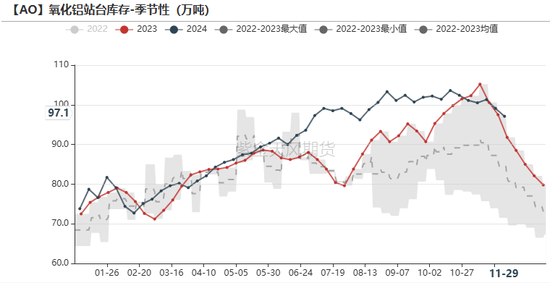

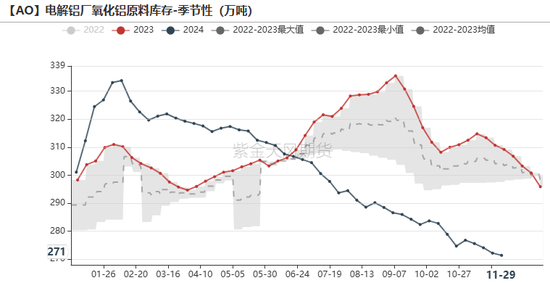

站台/在途库存为97.1万吨,较前一周减少2.0万吨;电解铝厂原料库存为271.4万吨,较前一周减少1.9万吨。

当前,西北地区因雨雪天气,运输受阻,因此站台、铝厂原料库存持续下滑。显然铝厂未能有效补库,因此冬季储备仍为刚性需求。

港口库存为4.7万吨,较前一周增加1.6万吨,小幅增长。

作者:贾瑞斌

从业资格证号:F3041932

交易咨询证号:Z0015195

联系方式:jiaruibin@zjtfqh.com

联系人:陈晶敏

从业资格证号:F03137989

联系方式:chenjingmin@zjtfqh.com

免责声明

本报告的著作权属于紫金天风期货股份有限公司。未经紫金天风期货股份有限公司书面授权,任何人不得更改或以任何方式发送、翻版、复制或传播此报告的全部或部分材料、内容。如引用、刊发,须注明出处为紫金天风期货股份有限公司,且不得对本报告进行有悖原意的引用、删节和修改。

本报告基于紫金天风期货股份有限公司及其研究人员认为可信的公开资料或实地调研资料,仅反映本报告作者的不同设想、见解及分析方法,但紫金天风期货股份有限公司对这些信息的准确性和完整性均不作任何保证,且紫金天风期货股份有限公司不保证这些信息不会发生任何变更。本报告中的信息以及所表达意见,仅作参考之用,不构成任何投资、法律、会计或税务的最终操作建议,紫金天风期货股份有限公司不就报告中的内容对最终操作建议做出任何担保,投资者根据本报告作出的任何投资决策与紫金天风期货股份有限公司及本报告作者无关。

点击上方“紫金天风期货研究所”欢迎订阅

发表评论